国内外需求同频共振 「医药外包服务」迎来黄金十年

引言:受益于创新药爆发增长和政策驱动,医药外包服务持续高速增长,药明康德和泰格医药两大龙头2020年营业收入同比增长分别达28.46%和13.88%,2020年净利润同比增长分别高达59.62%和107.9%,行业景气度持续走高。

本文从CXO的服务范围、发展趋势、市场规模、领域特征、区域特征、龙头企业等方面进行深度剖析,全面呈现CXO产业图谱。

01

服务贯穿医药全生命周期

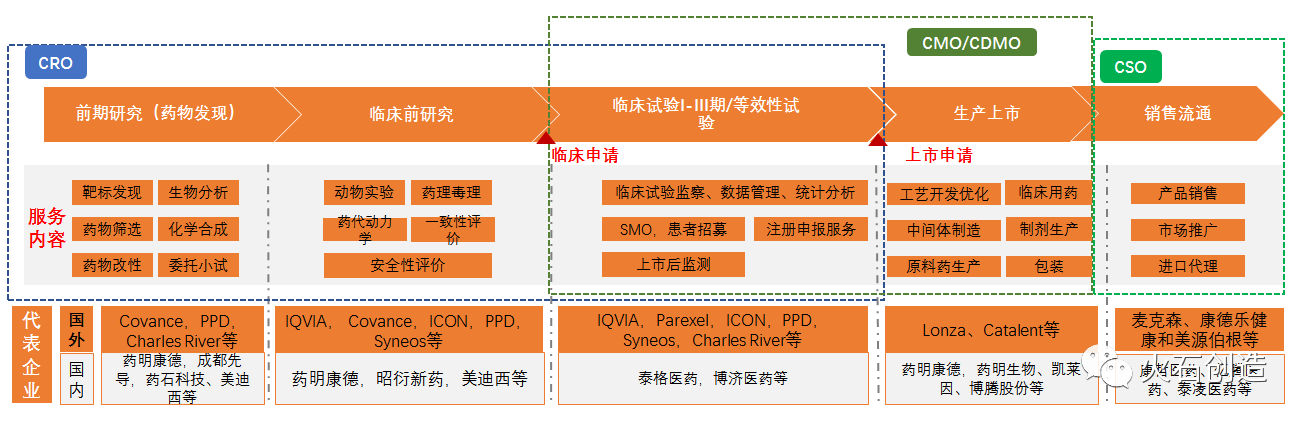

医药外包服务(CXO)按产业链环节分为CRO、CMO/CDMO和CSO,覆盖从前期研究到销售流通的医药全生命周期。

图1 医药外包服务贯穿整个医药生命周期

资料来源:根据公开资料整理

1.CRO:成为药物研发的重要组成部分

CRO为药企提供前期研究、临床前和临床研究外包服务,包括药物发现、药理毒理、安全性评价、临床试验等。按企业主营业务所处的阶段,分为临床前CRO和临床CRO,其中临床前CRO企业按业务侧重点差异分为前期研究(药物发现)和临床前研究两类企业。

药物发现处在CXO产业链的最前端,既可以是产业链其他环节的流量入口,又是药企研发活跃程度的晴雨表,其核心竞争力主要体现在化合物库的大小和针对相应靶点可设计相应先导化合物的能力。

目前国内提供药物发现服务的重点公司有药明康德、药明生物、睿智医药、维亚生物、成都先导等,其中药明康德相对服务内容最为广泛,涵盖从传统的FBDD、SBDD到HTS、DEL库等服务,睿智医药、维亚生物等涵盖传统新药研发相关服务,药明生物专注大分子药物开发,药石科技(小分子药物研发)和成都先导(基于DEL技术的药物发现)则比较专注提供部分特色服务。

临床前研究根据企业需求,主要提供药理研究、药效研究、药代动力研究三种)、毒理学(研究药物的长期毒性、生殖毒性、致癌性等等)等服务,主要是动物实验和安全性评价的各类实验室项目,需要具备药物非临床研究质量管理规范(GLP)资质的药物评价实验室,其核心能力在于具备一定素质的生物化学工程师以及具有资质认证的实验室。

目前国内提供临床前研究服务的重点公司有药明康德、昭衍新药、美迪西、方达医药等,其中药明康德服务内容最为广泛,涵盖从药学研究、药理学和毒理学等服务,美迪西服务涵盖医药临床前新药研究全过程,昭衍新药提供药物筛选、药效学研究、药代动力学研究、安全性评价、临床试验、药物警戒的一站式的药物评价服务。

临床CRO为药企提供从I至IV期临床试验技术服务、临床试验数据管理和统计分析、注册申报以及上市后药物安全监测等服务,是目前外包率最高、市场规模最大的环节。临床CRO上游对接临床研究服务所需的专业人员和具备药物临床试验资格的医疗机构,中间对接药品监管机构,下游对接制药企业和其他新药研究机构,在医药研发产业链中处于关键地位。

从市场维度看,核心竞争力在于具备全球化能力,从技术角度来看,核心竞争力在于临床试验的一站式服务能力(包括数据统计分析、PI和研究中心资源、SOP流程等)。

目前国内提供临床研究服务的重点公司有泰格医药、博济医药、昆翎医药(原方恩医药)等,其中泰格医药服务范围最广,包括国际多中心临床、国内&国际注册事务、SMO、一致性评价、医疗器械等。

2.CMO/CDMO:由单纯委托生产向定制化生产转变

CMO/CDMO为药企提供生产服务,包括临床用药、中间体制造、原料药生产、制剂生产(如粉剂、针剂)以及包装等定制生产制造。其中,CMO指单纯为药企提供委托生产服务,CDMO则是为药企提供从公斤级到吨级的定制生产服务,侧重高技术附加值的工艺开发。

按生产工艺不同,生产外包服务分为化学药CMO/CDMO和生物药CMO/CDMO,生物药CMO主要提供相关细胞系开发、细胞培养、生物纯化、生物安全监测等服务。CMO/CDMO属于重资产行业,具有较高的行业壁垒,CMO/CDMO的核心竞争能力在于工艺研发能力和持续高强度的资本开支。目前国内提供生产外包服务的重点公司有药明康德(合全药业)、康龙化成、凯莱英、博腾股份等。

3.CSO:尚处在产业导入阶段

CSO为药企在销售和市场营销方面提供全面的专业服务,包括市场调研、产品策划、市场推广、产品宣传、渠道设计和终端促销等。

专业化、规模化是CSO企业未来的发展方向,行业门槛相对较低,销售渠道是其核心竞争力。目前国内提供销售外包的重点公司有康哲医药、亿腾医药、泰凌医药等。

02

国内外需求同频共振,行业迎来黄金十年

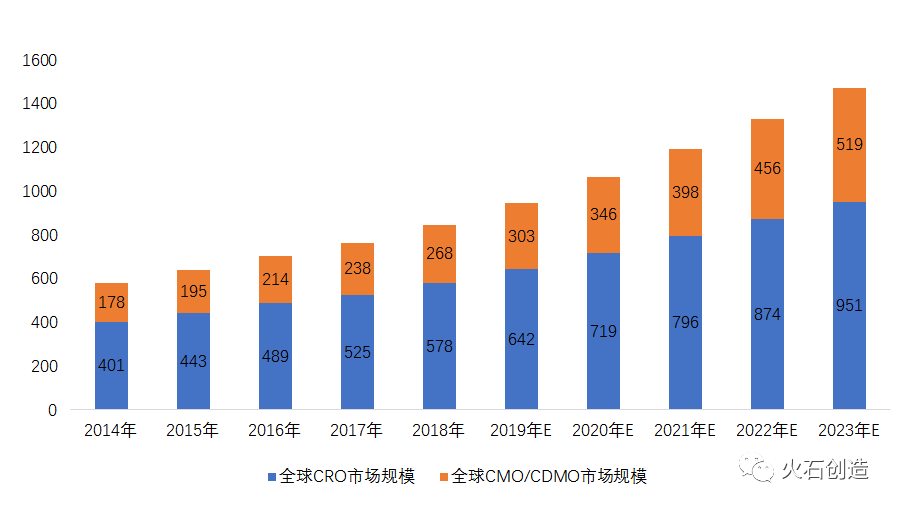

全球CXO行业规模持续高速增长,据预测,到2023年市场规模将接近1500亿美元大关,其中CRO市场规模预计将达到951亿美元,CMO/CDMO将达到519亿美元。

图2 全球CXO市场规模

数据来源:Frost& Sullivan,火石创造整理

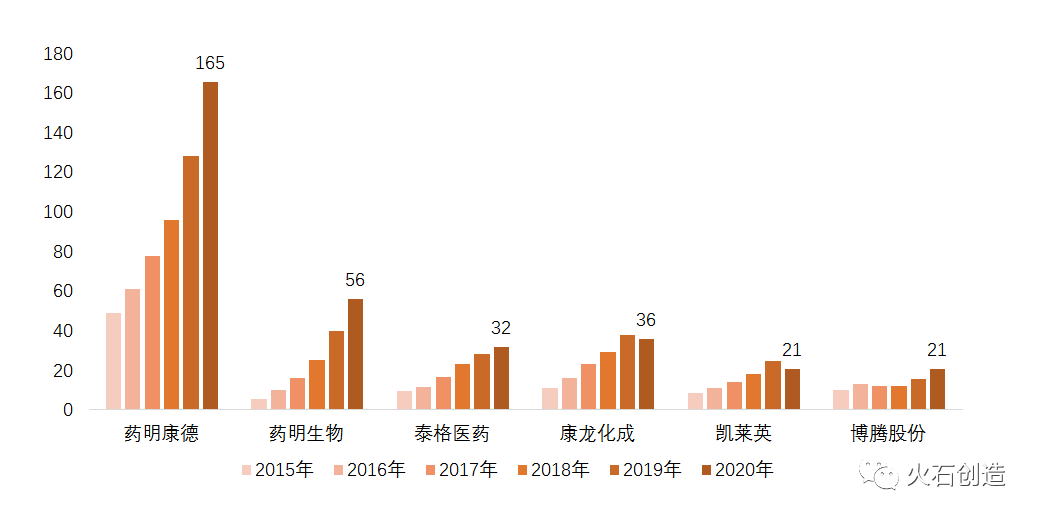

从我国CXO企业的头部上市公司的表现来看,我国CXO头部企业增速持续提升,业绩增长显著,2020年药明康德和泰格医药均在我国千亿市值医药股行列。行业龙头的高成长背后是整个CXO行业快速成长,我国CRO行业自2014年来保持迅猛增长势头,市场规模由21亿美元迅速上升至59亿美元,CAGR达到29.5%。

图3 我国部分CXO上市公司的营业收入(亿元)

数据来源:火石创造整理

注:凯莱英2020年数据为Q1-Q3营收

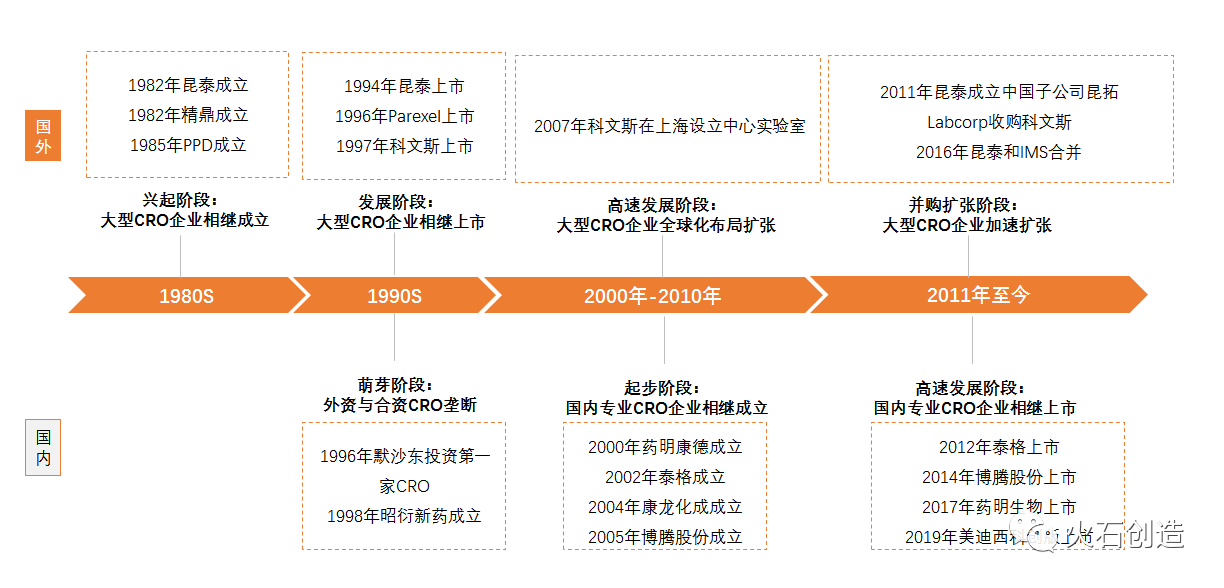

我国CXO行业起步晚,仅有20年发展历史,对比美国CXO发展历程,90年代初美国仿制药竞争加剧叠加美国整体控制医疗费用支出,催生出了CXO在美国长达10年的超长景气周期。2011年以来,美国大型CXO企业加速并购和全球化扩张,涌现了AQVIA、Labcorp、Lonza等国际巨头。

图4 国内外CXO发展阶段对比

资料来源:根据公开资料整理

当前,我国CXO市场规模整体仍相对较小,但增速高。2019年我国CRO规模仅68亿美金,在全球占比约11%,2020年全球排名最靠前的两家CRO企业营收均超过100亿美金,药明系(药明康德和药明生物)合并收入约32.6亿美元,增速超过30%。

从行业驱动因素来看,国内CXO企业的工程师红利和成本优势,叠加我国医药行业政策引导向创新方向转变、内资创新药研发投入持续增加,国内外需求同频共振将驱动我国CXO行业快速发展,推动行业进入黄金阶段。

1.人才、成本优势和质量体系保障,国外市场份额持续扩大

CRO是人才密集型行业,CMO/CDMO是人才&资本密集型行业,我国作为拥有全球最多高学历制药相关专业人才的国家,国内CXO企业拥有具备低成本的专业知识和经验丰富人才团队的独特优势。

从人均营业成本看,药明康德、康龙化成和泰格医药分别为31/30和35万/人,远远低于IQVIA和PPD的100+万/人。另外,我国CXO企业拥有严格的、媲美欧美企业的质量控制体系,如昭衍新药建立有符合国际规范的质量管理体系(CNAS/ILAC-MRA认证),具备中国NMPA、美国FDA、经合组织OECD、韩国MFDS的GLP资质以及国际AAALAC(动物福利)认证资质。

从2019年国内头部CXO企业的市场构成来看,药明康德、康龙化成和泰格医药海外收入占总收入比例分别为77%、87%、43%。国际药企的认可将为国内CXO企业发展带来广阔的海外市场空间。

2.医药研发创新浪潮和产业转型驱动,医药外包渗透率提升

CXO行业与医药产业的成长性和研发投入高度相关,近年来,全球药企的研发投入始终保持较高增速。自2010年以来,在MAH、集采等政策导向下我国医药创新转型不断加速,开启了医药研发创新的大潮。

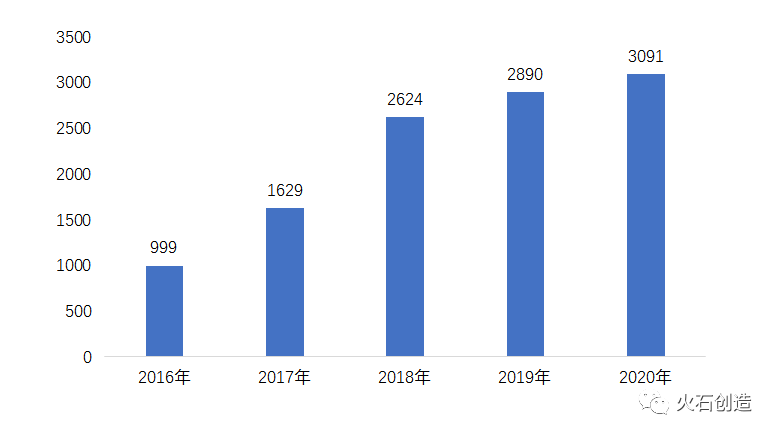

图5 2016-2020年我国临床试验批件数量(个)

数据来源:火石创造

传统仿制药加速向创新药转型,企业研发投入不断加大,加上如百济神州、再鼎医药、信达生物等这类轻资产、专注研发的新兴Biotech公司崛起,更是为外包行业带来更大的需求空间。医药行业规范化发展也对研发和生产专业化提出更高的要求,医药外包作为能为药企降本增效的专业服务平台,国内行业渗透率得到快速提升。

图6 我国部分医药企业的研发投入情况(亿元)

数据来源:根据公开资料整理

您可能感兴趣的文章

阅读排行

推荐教程

- 10-30奥泰医疗并入先导科技集团,打造高端医疗影像全产业链

- 10-30药明康德2023年前三季度业绩稳健增长

- 09-18新型药物可阻止器官移植中的关键衰老机制

- 09-11迪哲医药全球首款T细胞淋巴瘤JAK1抑制剂戈利昔替尼研究成果刊于《肿瘤学年鉴》,影响因子高达51.8

- 09-11阿斯利康在2023欧洲呼吸学会(ERS)的临床研究数据表明,其在呼吸系统疾病治疗转型为吸入剂和生物制剂综合治疗的过程中处于领导性地位

- 09-11宁科生物实控人被立案,屡次转型却连年亏损…

- 09-06医疗康复:脑机接口产业化第一站

- 07-05一种水螅为衰老和再生提供新见解

- 07-05运动数据有助提早发现帕金森病

- 07-05一种水凝胶可再生子宫内膜,有望治疗不孕不育症