重返低迷?2021第一季度生物制药并购活动回顾

编译丨newborn

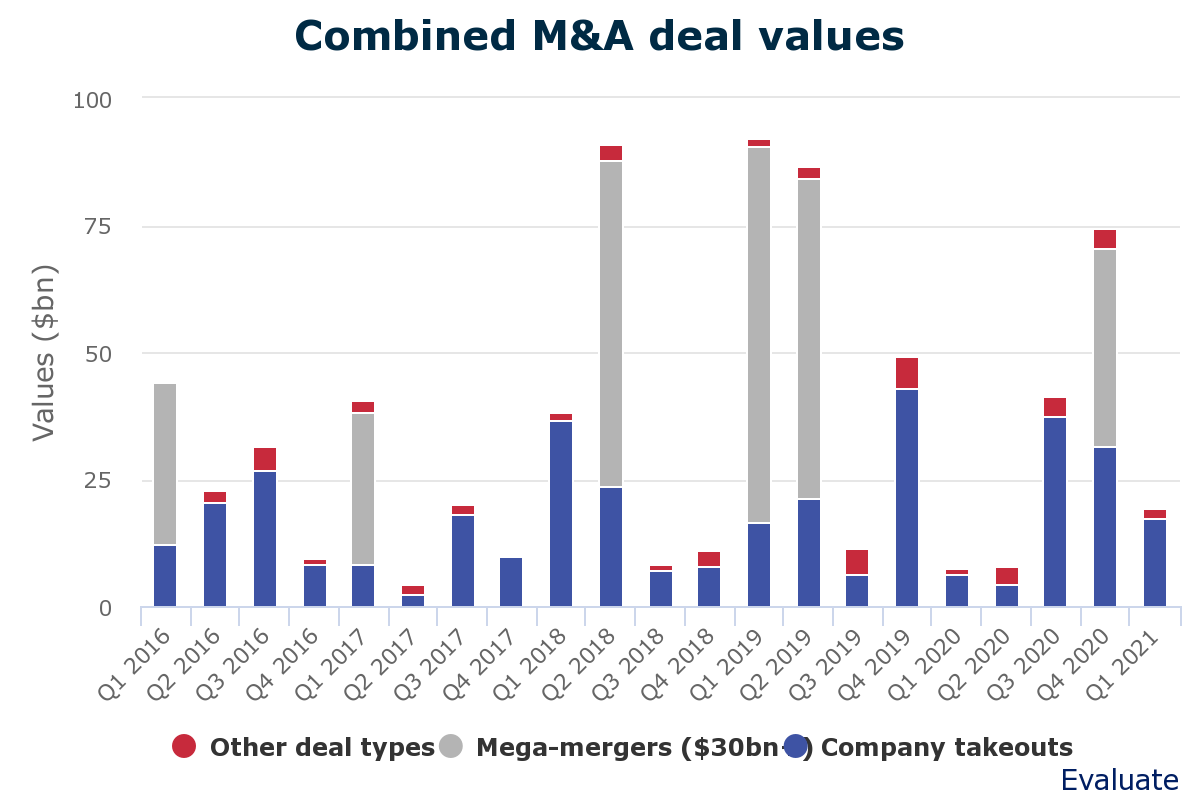

去年12月,阿斯利康斥资390亿美元Alexion,进入罕见病领域。有分析人士指出,这可能标志着生物制药并购活动的复苏。然而,医药市场调研机构Evaluate Vantage近日发布的一份最新数据让人感到失望。2021年第一季度,无论是在交易数量还是现金支出方面,生物制药并购交易都显得十分疲弱。

数据显示,上一季度发生的26起收购案是自2016年以来的最低数字。交易银行家们希望,随着时间的推移,这一数字会有所回升,但只要能够继续获得风险投资资金,并保持IPO窗口打开,年轻的生物技术公司可能会乐于继续单打独斗。

不过从并购交易的价值来看,上季度并购活动看起来并不像去年年初COVID-19席卷全球时那样低迷。

第二波和第三波COVID-19大流行正在全球肆虐,但新型冠状病毒不再是阻止交易达成的“罪魁祸首”。去年下半年,生物制药的并购活动重新兴起,包括几笔大宗收购,如阿斯利康对Alexion的上述收购,以及吉利德科学斥资210亿美元收购Immunomedics。

今年摩根大通(JP-Morgan)医疗会议的在线形式可能会减轻生物制药公司签署协议的压力。按以往情况,在会议期间,各大制药巨头都试图在会议上大放异彩,因此通常至少会宣布一项大型收购。

但并购活动缺乏的主要原因更可能是潜在目标的天价估值,即使考虑到最近股市的调整。如果股价继续受到挤压,或许估值将回到对买家更具吸引力的区间,这可能导致并购活动上升。

然而,这可能会被国际社会对反竞争交易的打击所抵消;即使这不能完全遏制并购,也可能使收购更难通过。

除了收购,这一分析还包括少数股权和多数股权的购买、业务部门和期权的收购,这些都在“其他交易”中汇总。这些数字只涉及专业制药商之间的交易;诊断和医疗技术交易则被排除在外。

在第一季度的收购中,最大的一笔是Jazz收购GW制药公司,交易价72亿美元。而默沙东19亿美元收购Pandion也能跻身前五。这一事实表明,生物制药领域目前缺乏大宗交易。

Pandion于去年7月才上市,在自身免疫疾病方面有一个有趣但尚处于早期的管线。默沙东为Pandion支付了134%的溢价,说明了买家最近为了达到目标而不得不付出的代价。难怪许多潜在的收购者决定暂时保持沉默。

但总有一些公司需要重新补充低迷的管线。其中一个可能很快就要去收购资产的公司是渤健,该公司阿尔茨海默氏症项目aducanumab将于今年6月7日获得美国FDA的审查决定。如果aducanumab被该机构否决,渤健将不得不考虑对其管线进行新的补充。

参考来源:Quiet times return for biopharma takeouts

您可能感兴趣的文章

阅读排行

推荐教程

- 10-30奥泰医疗并入先导科技集团,打造高端医疗影像全产业链

- 10-30药明康德2023年前三季度业绩稳健增长

- 09-18新型药物可阻止器官移植中的关键衰老机制

- 09-11迪哲医药全球首款T细胞淋巴瘤JAK1抑制剂戈利昔替尼研究成果刊于《肿瘤学年鉴》,影响因子高达51.8

- 09-11阿斯利康在2023欧洲呼吸学会(ERS)的临床研究数据表明,其在呼吸系统疾病治疗转型为吸入剂和生物制剂综合治疗的过程中处于领导性地位

- 09-11宁科生物实控人被立案,屡次转型却连年亏损…

- 09-06医疗康复:脑机接口产业化第一站

- 07-05一种水螅为衰老和再生提供新见解

- 07-05运动数据有助提早发现帕金森病

- 07-05一种水凝胶可再生子宫内膜,有望治疗不孕不育症