圆心科技、思派健康同闯IPO 腾讯为何重仓医药创新销售赛道

《投资者网》吴微

编辑 吴悦

近日北京圆心科技集团股份有限公司(下称“圆心科技”)再次向港交所提交了招股书。据了解,早在2021年10月圆心科技就已向港交所提交了招股书,因招股书6个月未更新而失效,失效仅数天后,圆心科技又再次提交了招股书。

与此同时,同样获得腾讯(00700.HK)投资且业务与圆心科技类似的思派健康科技有限公司(下称“思派健康”)也在此前不久提交了招股书。巧合的是,思派健康也是在首次申报失效后的一个月以内再次提交了招股书。

成立时间相近,到2021年都完成了数十亿元融资,估值一度超过百亿的思派健康、圆心科技,分别是怎样的公司呢?

卖药贡献收入 盈利或是难题

据招股书披露,无论是思派健康还是圆心科技都在2015年获得了A轮融资,随后企业进入了发展快车道。思派健康在发展的过程中先后获得了腾讯、平安创新基金、IDG资本的青睐;而圆心科技则被腾讯、红杉基金、歌斐资产等投资机构投资。

与思派健康、圆心科技具有相似概念的上海镁信健康科技有限公司(下称“镁信健康”)也在2018年之后获得了远毅投资、蚂蚁金服以及创新工场等投资机构的青睐。据了解,这几家公司能获得知名投资机构青睐的核心题材是特效药、创新药销售与创新支付,尤其是治疗罕见病、肿瘤等特效药、创新药方面的销售与创新支付。

目前,治疗罕见病、肿瘤等疾病的特效药、创新药普遍存在开发难度大、周期长以及成功率低的情况,因此医药公司需要投入大量资金进行研发。而罕见病、肿瘤等疾病的发病率较低,患者分散。这就造成医药公司耗费大量资金开发出特效药、创新药却难找到患者的情况,而患者则有可能因特效药、创新药价格昂贵而放弃用药。

为了解决这样的困境,思派健康、圆心科技参考欧美的成功经验,开发出了连接患者、医药公司以及保险公司三方的创新支付形式。在这个商业模式中,思派健康、圆心科技等平台企业通过开设特效药药房获得足够的患者资源,凭借大量的采购额与医药公司谈判,从而获得药品上的优惠。

为了降低患者的费用压力,并减少医药公司的回款周期,在交易中,思派健康、圆心科技等平台还会与保险公司合作,利用保险公司进行支付。在这个模式下,患者相较于单独在医药公司处购买特效药、创新药,可以获得一定的价格优惠;而平台和保险公司也可以在中间收取一定的费用作为公司的利润。理论上,在合理的费用控制下,患者、医药公司、保险公司以及平台可以实现四方共赢的局面。

不过从招股书披露的信息来看,目前思派健康、圆心科技都未能实现盈利,且亏损有进一步扩大的趋势。截止2021年末,思派健康90%以上的收入来自于PBM(特效药销售)业务,而圆心科技的医药销售、批发以及线上医生服务为公司贡献了94.6%的收入,其中的96%以上为医药销售和批发收入。

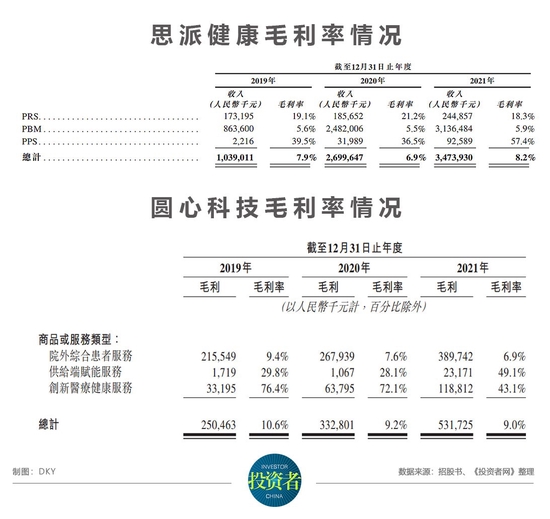

思派健康PBM(即药品福利管理,是医疗服务市场中的一种专业化第三方服务)业务的毛利率在2019年到2021年期间有所上涨,但到2021年末仍仅有5.9%,受此影响公司的综合毛利率为8.2%;圆心科技院外综合患者服务的毛利率在2019年到2021年期间呈现明显的下滑趋势,到2021年为6.9%,公司的综合毛利率为9%。

而在2021年末,思派健康的销售费用为2.91亿元,管理费用高达6.7亿元,销售费用、管理费用合计在当期34.74亿元收入中的占比达到了27.66%,2020年、2019年这一比值最低时也在20%以上。

与思派健康情况类似,圆心科技2021年销售费用为8.19亿元、管理费用为3.23亿元,销售费用、管理费用合计在当期59.38亿元收入中的占比为38.89%;2020年、2019年这一比值最低时也在17%以上。

为公司贡献90%以上收入的业务,其毛利率仅为5.9%或6.9%,公司综合毛利率不足10%,但公司的销售费用、管理费用率合计就已接近或超过20%;在这样的业务结构和费用支出下,短期内企业恐难以实现收支平衡乃至于盈利。

融资规模巨大 高估值如何维持

虽然因业务扩张与特效药药房建设需要,长期以来思派健康和圆心科技未能实现盈利,且最近几年亏损有扩大的迹象。但另一方面,自2015年开始,腾讯、红杉、IDG等知名投资机构争相参与思派健康、圆心科技的增资,两家公司的估值也从A轮的1亿多元上涨到F轮的百亿元以上。

值得一提的是,腾讯是较早参与思派健康、圆心科技增资的投资机构,此后通过参与增资或受让其他股东股权的形式增持思派健康、圆心科技的股权。截至思派健康、圆心科技申报港交所上市之前,腾讯已成为了思派健康的第一大股东,持有公司发行前27.67%的股权;同时腾讯也是圆心科技的第二大股东,持有公司发行前11.14%的股权。作为重要股东,腾讯还为思派健康、圆心科技提供网络支付和流量接口服务。

据招股书,自2015年8月完成A轮融资,到2021年6月完成F轮融资,在不到6年的时间内,思派健康合计完成了6轮融资,共募集资金5.54亿美元(约合人民币逾36亿元)。圆心科技自2015年8月首轮融资到2021年7月的F轮融资,共完成了11次融资,共募集25.51亿元人民币、3.92亿美元,合计约合人民币51亿元。在F轮融资中,思派健康的估值已超过了111亿元;圆心科技的估值更是高达275.33亿元。

值得一提的是,恒生指数2021年2月达到短期高点后就持续低迷,到近日较2021年2月的高值相比,已下跌了近3成。受市场低迷影响,加之A股大力推行注册制,2021年内资民企在港交所上市的数量大幅减少。2020年有64家内资民企在港交所完成了上市,而2021年仅有47家;自2022年1月1日到4月22日,近4个月的时间内,更是仅有5家内资民企在港交所顺利发行。

这五家企业中的科技公司知乎(02390,HK),与思派健康、圆心科技类似,在发展的过程中获得了京东、阿里、腾讯的投资。不过,其上市首日收盘就较发行价下跌了7.19%,到4月底,知乎的股价鲜有超过发行价的时候。

除了恒生指数低迷可能会影响思派健康、圆心科技的发行定价外,行业竞争格局的变化或也会改变投资者对思派健康、圆心科技的看法。

在国内医药分离改革的大背景下,不仅仅只有思派健康、圆心科技等平台在抢占处方药、特效药、创新药销售市场。国药控股(01099.HK)、华润医药(03320.HK)以及柳州药业(603368.SH)等集批零一体化的医药流通、分销企业;国大药房、老百姓(603883.SH)这样的传统医药零售企业也都在布局处方药、特效药销售业务,并形成了庞大的DTP药房市场(即直接面向病人的药房。DTP药房也被称为高值新特药直送平台,患者在医院开取处方后,药房根据处方以患者或家属指定的时间和地点送药上门)。

据头豹研究院统计,目前用于治疗肿瘤疾病的PD-1产品,主要依靠DTP药房进行销售。如君实生物(688180.SH)旗下的PD-1特瑞普利单抗、恒瑞医药(600276.SH)旗下的卡瑞利珠单抗以及信达生物(01801.HK)旗下的信迪利单抗,其销售的90%左右以上来自于DTP药房。

在目前市场存在医药流通、零售企业开设的DTP药房的情况下,思派健康、圆心科技恐难以像美团(03690.HK)、滴滴(DIDI.US)那样,通过自身绝对的市场地位来获得定价权,以此实现公司的盈利。此外,特效药、创新药逐渐纳入医保,或也会影响思派健康、圆心科技的发展与市场对他们的估值。

在激烈的竞争下,圆心科技已逐渐向批零一体化的医药流通、分销企业的方向发展。招股书中,圆心科技强调公司是一家专注于处方药的综合医疗支付平台,并多次强调公司的药房布局尤其是医院周边的药房布局。

就目前港股科技股股价低迷的情况,思派健康对《投资者网》表示:“公司一直始终专注于业务营运和未来的发展,管理层对公司的营运表现、财务状况、人才资源和未来的发展均充满信心,相信公众会认同公司的投资价值。公司有信心公司的业务会继续稳健发展,向广大的投资者交出满意的业绩。”(思维财经出品)■

您可能感兴趣的文章

阅读排行

推荐教程

- 10-30奥泰医疗并入先导科技集团,打造高端医疗影像全产业链

- 10-30药明康德2023年前三季度业绩稳健增长

- 09-18新型药物可阻止器官移植中的关键衰老机制

- 09-11迪哲医药全球首款T细胞淋巴瘤JAK1抑制剂戈利昔替尼研究成果刊于《肿瘤学年鉴》,影响因子高达51.8

- 09-11阿斯利康在2023欧洲呼吸学会(ERS)的临床研究数据表明,其在呼吸系统疾病治疗转型为吸入剂和生物制剂综合治疗的过程中处于领导性地位

- 09-11宁科生物实控人被立案,屡次转型却连年亏损…

- 09-06医疗康复:脑机接口产业化第一站

- 07-05一种水螅为衰老和再生提供新见解

- 07-05运动数据有助提早发现帕金森病

- 07-05一种水凝胶可再生子宫内膜,有望治疗不孕不育症